這段時間A股一直在高速切換,速度之快,讓人眼花繚亂,同時進出導致個股的劇烈波動,更讓人膽戰心驚。

有多少股民在這種極度的切換行情中被晃得暈頭轉向,然後頻頻低割高買,然後套牢的?

有多少股民手中的票子總是買了就大跌,割了就大漲的?

歸根結底,還是缺乏足夠的耐心和投研認知,心態上既貪婪又恐慌。

説人話就是,又菜又愛玩!

所以還是得多學學巴菲特,不輕易下手,也不輕易放手。

13F報吿顯示,巴菲特首次建倉台積電,一上手就是41億美金,由此引發了全球半導體產業的全面大漲,就連今天盤前的台積電,也大漲了超過11%,尤其引人關注。

在這事件上面,就有很多值得我們深入思考和學習的地方。

01

一石激起千層浪

其實在上月底的大會之後,科技自主就一直是國內市場的大主線,數次扛起向上衝鋒的大旗。而今天股神巴菲特41億美金首次建倉台積電,再次引發了市場科技尤其對半導體行業炒作信心。

截至收盤,A股概念漲幅榜上幾乎清一色都是芯片半導體大產業,從上游材料到中游設計設備封裝到下游的應用,都漲瘋了。整個相關概念有數十隻漲停,其中不乏20CM的存在。如果從近兩週看,半導體產業強勢表現更加突出,不少的相關產業指數漲幅都超過10%,遠遠強過大盤整體表現。

相對來,在港股,由於國內的芯片半導體股基本集中在內地上市,港股的半導體股並不多,表現沒有太多凸顯的地方。

但近期明顯受政策紅利刺激的房地產行業,以及不斷被市場重新看好的互聯網科技大板塊,依然表現出非常強勁的反彈行情。這些板塊的反彈邏輯我們之前也做過了很多分析,比如近日的《兩週飆漲30%,幾大關鍵預期修復,港股科技股還能上車嗎?》,這裏不再贅述。

這些板塊,就足夠點燃市場對港股的重新看多行情,然後再在巴菲特抄底半導體事件上刺激點火,燎原大勢自然就成了。

但另一方面,眾所周知,全球半導體目前還處於下行週期的通道,三季度的庫存雖然出現了見頂回落的信號,但全球經濟數據還並沒有太明確的復甦,很多行業其實都存在增長壓力。

在這種背景下巴菲特選擇建倉台積電,究竟是唯獨鍾愛台積電,還是長期看好半導體行業?

02

為什麼是台積電?

在芯片半導體板塊中,其實美股有不少大大票,但為什麼圍堵看中了台積電?

背後是有很多邏輯支撐的。

最近一年來,台積電的股價從高位到月初的低位已經累計跌幅超過60%,也是近30年最大區間跌幅。

有數據統計,台積電在過去7輪硅週期的最大跌幅不到40%,所以數據規律看已經超跌不少了。所以三季度巴菲特抄底台積電,大概也是照着這個歷史規律底思考的。

儘管它目前大概率是浮虧的,但買在市場恐慌一直是他常用的投資節奏,他看重的肯定是台積電的長期空間。

這空間,在當前背景看,其實已經很性感。

首先,在大跌之後的台積電,估值已經回到了12倍附近,經現金調整後的PE甚至只有6倍出頭,這是歷史少有的階段低位水平,本已經具備非常強的吸引力。

其次,在業績上,台積電的穩健遠遠超過其他對手。三季度在半導體行業處於下行週期,三星、AMD等巨頭普遍不及預期背景下,台積電依然大幅超預期增長。10月份業績顯示更是營收達到2103億新台幣(66億美元),同比增長56%,簡直是芯片界的遺世獨立。

三季度,台積電的毛利達到了58.54%,淨利率44%,平均ROE達到了29.49%,均創出歷史新高,這些指標,放在向來見超高資本投入難見回報的芯片產業領域,簡直就是不可複製的天花板存在。

而在台積電手上,產線幾乎一直都是滿產能,從來都不缺訂單,很多客户訂單的甚至都排在了幾年後,不得不搶着求安排點貨。

雖然今年來因為宏觀環境導致全球電子消費下行,尤其三季度傳來被主要客户砍單引發市場對未來的預期擔憂,但實際也只是影響後續的訂單兑現情況,當前產能依然極為飽和,如果明後年宏觀經濟復甦,訂單再加碼回來並不是什麼新鮮事。

還有一個重要原因:台積電在美國開廠已經取得很大進展。除了在美國亞利桑那州已開工建設的價值120億美元的芯片廠外,它還準備在該州建造另一座工廠。

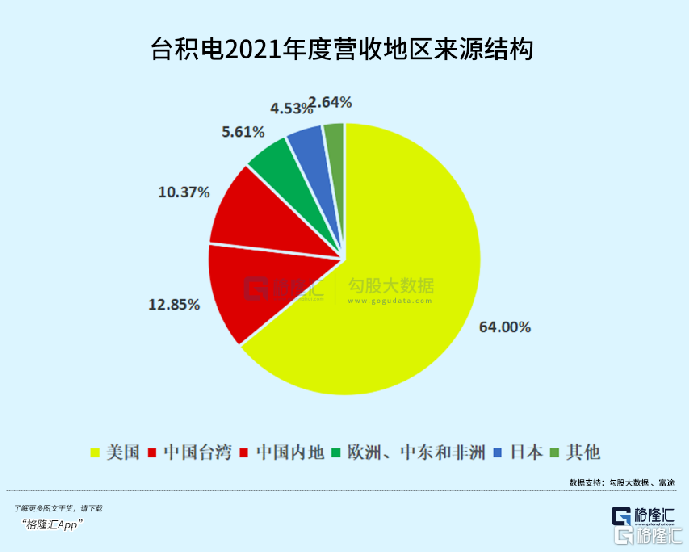

目前台積電的主要營收地區是中國和美國,其中美國市場佔據64%,對其業績的重要性不言而喻。

所以在美國建廠符合台積電的營收利益選擇,對巴菲特來説,也是在業績上有更大的確定性保障。

此外,台積電自2003年以來一直堅持每年派息,且在最近的四年裏股息連續增長,儘管股息率並不太高,但貴在堅持分紅;並且在過去的20年來,截至去年高點,台積電為投資者帶來超過25倍多的回報。

這兩大特徵,都非常符合巴菲特的長期價值股的定義。

03

半導體的長短期邏輯

從行業看,芯片半導體分兩大陣營,高端和中低端的。

一般認為,如今的高端芯片至少是要在7-14NM製程以下,應用在手機、電腦和高端計算設備領域,行業競爭者全球也就台積電、三星等幾個;中低端芯片的是14NM以下計算要求沒有那麼苛刻的產品領域,比如家電、普通電子設備。

眾所周知,半導體行業具有典型週期屬性,大概是三到四年,從中短期週期看,由於前兩年的芯片半導體荒導致很多新產能加進來。目前處於釋放期,所以整個半導體產業都還處於週期的下行通道。但半導體行業的庫存其實已在三季度見頂回落。

同時,當前形勢是全球的消費力都在下行,手機、PC等關鍵電子出貨量不斷下滑,這些是芯片中的高端領域,也是台積電、三星、AMD等巨頭所爭奪的專屬局域。

所以近期台積電也傳了不少蘋果和國內客户砍單的情況,確實對高端芯片企業帶來壓力。

但這也是台積電此前股價出現幾十年來最大回撤的原因,也就是説對上面的這些不利因素充分消化。

從長期視角看,未來數字化大時代,尤其元宇宙、新能源車這些新興領域對高端芯片半導體的需求絕對是天量的。目前全球各國只要能有實力的都在大力推動這些產業的發展,尤其是中美兩國,產業發展速度實際上已經在大大加快。

即使當前宏觀形勢沒有反應出來這個變化,但對這種絕對的時代紅利,目光老辣的股神不可能看不到這點。

而在之前,芯片半導體股跌幅都已比較充分,那麼現在宏觀形勢出現積極轉變下,股票會先於行業迎來反彈,現在美國的半導體行業都在回漲了,台積電的上漲其實也是自然而然的。

尤其是三季度開始,市場就預期美國通脹會壓下來,然後加息會放緩,然後全球股市又能繼續嗨,那麼市場反彈之下,重新選擇半導體尤其是中高端領域的巨頭,肯定也是沒錯的。

所以從短期看,儘管半導體行業還面臨去庫存的壓力,但對於中高端芯片的當下即未來,其實根本不需要太擔心。

有不少權威機構認為,從消費類半導體來看,目前全球已經出現了庫存高位拐點,儘管還要2-3個季度主動去庫存,但預計2023年二季度或三季度出現底部反轉的概率是很大的。

而股市投資從來都是炒預期,往往提前半年就開始佈局,所以現在半導體迎來上漲行情,也是可以説得通的。

當然,在這個預期過程中,隨着宏觀因素的變化,尤其國際局勢的動盪,半導體產業肯定也會有波動,這是做投資必然存在的風險性,誰也不能避免。

04

結語

巴菲特從以前堅持迴避科技,到重倉蘋果,再到買台積電,對先進科技的認可也越來越明顯。

這也吿訴我們一個道理:做投資從來都不是一成不變,成功如股神巴菲特,在面對時代變化時,也要不斷重新建立認知,才換來一生功名赫赫的股神威名。

作為韭菜股民的我們,真的應該好好學習,別老整那些亂炒概念的追漲殺跌,不然追着追着就把小本給虧沒了。

不過話説回來,當年巴菲特首次重倉科技界的蘋果,如今為他賺來了上千億美金,還成為第一大重倉股,不知這次他入手的台積電,會有同樣的結局嗎?