11月10日,新能源賽道連續第三日走低,鋰礦、整車、光伏集體下挫,天齊鋰業、德方納米跌超4%,融捷股份跌近5%,勝華新材跌超5%,中偉股份跌超6%。ETF方面,新能源車龍頭ETF跌超3%,新能源車電池ETF、電池30ETF、新能源汽車ETF等跌超2%。

根據乘聯會11月8日發佈的最新數據,10月我國新能源車的國內零售滲透率已達30.2%,較2021年10月18.5%的滲透率提升11個百分點。隨之而來,新能源車市場目前發生了三個明顯信號:銷量本身對估值的影響權重在降低、新勢力的融資窗口正在迅速關閉、市場(對新能源)的整體熱情正在迅速降温。

具體表現包括頭部車企開始進入收割期(特斯拉降價、比亞迪出海+高端),不同身份車企不同命運(毛利率和銷量都懸殊),新能源車概念股表現分化及退潮等。

與此同時,新能源汽車汽車補貼政策即將於2023年1月1日完全退出,引發市場擔憂。

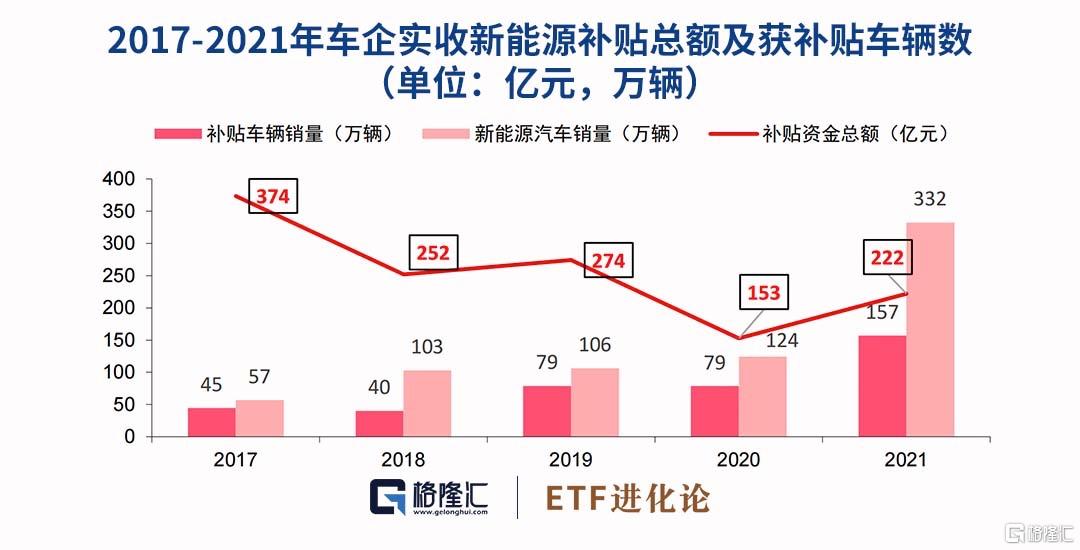

2017-2021年間國家累計發放新能源汽車補助資金1,275億元,已確認獲補貼車輛400萬輛;而不依賴補貼的新能源車型佔比逐年增加,2021年這一比例已超50%。

中信建投證券首席汽車分析師程似騏表示,純電補貼退坡將卡死一批車企,促使車企被迫高端化,高端純電車市場明年擁擠度會增加,行業集中度被迫提升。“明年所有車企都面臨一個戰略上的選擇,是要銷量還是毛利率?”

程似騏指出,電池剛性成本削弱了新能源車的規模效應,車企實現盈虧平衡點需要增加銷量,行業門檻大幅提升。短期來看,新能源車企高額資本開支門檻不會下降。一個原因是整體上新能源車行業處於起步階段,而市場需求增長迅速,新能源車企產能擴張需求大;二是新能源車單位產能建設成本高於燃油車。

程似騏認為,頭部企業特斯拉、比亞迪通過規模效應,費用率已經追上傳統車企,給後發車企造成困境。綜合來看,補貼退坡、資本支出、費用率都將造成新能源車從明年開始集中度將快速提升,行業邁入決賽圈。

中信證券近期發佈一份研報《從歷史補貼退坡情況看後續影響》,文中表示:通過覆盤新能源汽車歷史補貼政策,我們預計明年補貼退坡帶來的影響有限,未來行業電動化、智能化景氣向上趨勢不變。整車端,我們重點看好25萬以上高價格段的電動車市場擴容和智能化的快速演進,以及混動車型在明年需求的爆發。產業鏈上,2023年是企業新增產能集中開始釋放的一年,行業可能面臨競爭加劇。

民生加銀研究精選混合基金經理蔡曉表示:新能源行業持續回調,主要是受到美聯儲加息和行業格局變化雙重影響。一方面,美聯儲加息,美債利率持續攀升,對全球市場估值形成壓制,尤其是新能源等高景氣度行業,受流動性影響較大。此外,市場對新能源行業的預期已發生變化,從只關注需求端變為同時關注供給和需求。隨着越來越多企業加入新能源行業競爭,尤其是一些中游環節,產能將逐步迎來釋放。不過,由於新能源行業處於高速成長期,滲透率很低,技術和產品仍有很大的創新迭代空間,一些優質企業依然值得關注。