機構:興業證券

評級:買入

目標價:57港元

投資要點

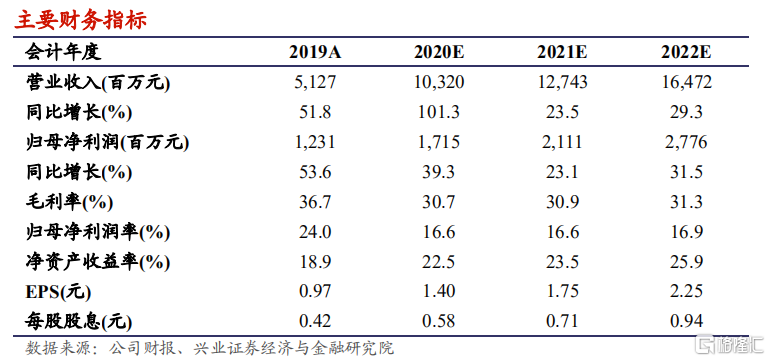

維持“買入”,上調目標價至 57 港元,整合繼續深入,業主增值及外拓潛力逐步釋放:2020H1 公司在公建業態的拓展及業主增值業務的增速均超出我們預期,展望未來兩年,增值服務新項目逐步覆蓋,城市運營服務佔比提升,公司市場化運營能力將進一步增強。我們維持盈利預測,預計公司 2020-2022 年的營業收入分別為 103.2、127.4 和 164.7 億元人民幣,分別同比增長 101.3%、23.5%和 29.3%,歸母淨利潤分別為 17.2、21.1 和 27.8億元人民幣,分別同比增長 39.3%、23.1%和 31.5%。維持“買入”評級,SOTP 分部估值法目標價上調至 57 港元,對應 2022 年主營業務估值 25倍、社區增值估值 30 倍及外延增值銷售部分估值 10 倍。

整合穩步進行,收入利潤繼續高增長:收入 40.02 億元,yoy+78.5%,淨利潤 8.7 億元,yoy+53.6%,其中中民物業的並錶帶來的收入增長為 11 億元,淨利潤增長為 1.2 億元。若剔除並表三個月的中民物業並表影響,公司仍錄得收入及淨利潤分別 28.9%及 32.5%的有機增長。經過上半年投後管理體系的完善,股權合作企業的淨利潤率相較去年同期提升了 1.5%。

業主增值服務爆發式增長,下半年多項項目正在孵化:20H1 公司業主增值服務收入達到 4.23 億元,yoy+105%,佔總收入比重達到 10.5%。貢獻增長最多的業務來自於生活及綜合服務,在上半年疫情影響下通過引入新零售服務商,收入同比增長 270%達到 2.7 億元,佔業主增值服務比重達到 63.9%。上半年公司也引入成熟品牌開展社區幼教服務,同時開展項目孵化機制,下半年預計有 50 餘項新的業務孵化。

公建業務取得突破,城市服務未來三年佔比將逐步提升:截至 2020H1,公司在管面積 3.53 億方,合約面積 4.91 億方,來自第三方合約面積佔總合約面積 74.3%,上半年第三方外拓 2300 萬方成績亮眼;公建、住宅及商辦在管面積佔比分別為 44%,41%和 11%,依託中民物業整合優勢已獲 取高速公路及軍隊後勤等細分領域的突破。集團組建城市服務公司,且相關業務已通過收併購鎖定了一些標的。根據目前已鎖定的標的以及未來可預見的業務,2021 年城市服務有望佔總收入 10%,2023 年將超過 30%。

風險提示:業務擴張不及預期;物業管理滿意度降低;物業管理費收繳率降低;物業管理費提價受阻。